العلامة التجارية وطرق حمايتها

سوف نتناول في بحثنا هذا العلامة التجارية لما لها من

أهمية بالغة في وقتنا الحاضر، حيث أنها اصبحت متصلة اتصالاً وثيقاً بحياتنا اليومية،

فالمنتجات و البضائع و الخدمات كلها تحمل علامات تجارية مختلفة تميزها عن ما

يماثلها، وفي ظل اتصالها الوثيق

بالتجارة والإقتصاد وتنافس الشركات على العلامات التجارية فقد

تعاظمت أهميتها و باتت محركاً

للأسواق وأصبحت للعلامة التجارية قيمة منفصلة تضاف لقيمة الشركة أو المشروع ويمكن

في بعض الحالات أن تكون قيمتها أعلى منهما كما في العلامات التجارية الكبرى، و لهذا السبب

ازدادت الجرائم المتعلقة بالعلامة التجارية مثل تقليد العلامة التجارية لتضليل

جمهور المستهلكين، إضافة إلى تزوير العلامة التجارية و استغلال العلامات التجارية

المسجلة.

ومن هذا المنطلق عمدت القوانين والمنظمات الدولية لحماية

العلامة التجارية وأصحاب العلامات التجارية من الاعتداءات التي قد تقع عليها

وأيضاً تحقيق الحماية لجمهور المستهلكين من الخداع والتضليل الذي قد يقعون في

شباكه بسبب ما يقوم به البعض من تقليد أو تزوير للعلامات التجارية.

ماهية العلامة التجارية

1-

تعريف العلامة التجارية فقهاً:

تناول فقهاء

القانون التجاري تعريف العلامة التجارية، فقد عرفتها الدكتورة سميحة القيلوبي

بأنها (كل إشارة أو دلالة يضعها التاجر على المنتجات التي يقوم ببيعها أو صنعها

لتمييز هذه المنتجات عن غيرها من السلع المماثلة).

وعرفها الدكتور علي جمال الدين

عوض بأنها (إشارة مادية يضعها التاجر أو الصانع على سلعته ليسهل تمييزها عن السلع

الأخرى من ذات الصنف). ونرى هنا بأنه قد تم تعريف العلامة التجارية على إنها

إشارة مادية فقط في حين أنه من الممكن أن تكون معنوية مثل نغمة موسيقية معينة وهو

ما يتوجب ان يتضمنه التعريف.

2-

تعريف العلامة التجارية تشريعاً:

تناولت

التشريعات تعريف العلامة التجارية في قوانينها الخاصة، فقد عرَفها المشرع البحريني في المادة (2) من القانون رقم (11) لسنة (2006) بشأن

العلامات التجارية بقوله (يقصد بالعلامة التجارية كل ما يأخذ

شكلاً مميزاً من أسماء أو كلمات أو توقيعات أو حروف أو رموز أو أرقام أو عناوين أو

أختام أو رسوم أو أصوات أو روائح أو صور أو نقوش أو تغليف أو عناصر تصويرية أو

أشكال أو لون أو مجموعة من الألوان، أو مزيج مما تقدم، أو أية إشارة أو مجموعة

إشارات، إذا كانت تستعمل أو يراد استعمالها لتمييز سلع أو خدمات منشأة ما عن

سلع أو خدمات المنشآت الأخرى أو للدلالة على تأدية خدمة من الخدمات أو تمييز أي من

السلع أو الخدمات من حيث مصدرها أو عناصر تركيبها أو طريقة صنعها أو جودتها أو

ذاتيتها أو أية خاصية أخرى).

3-

تعريف منظمة الويبو للعلامة التجارية:

والعلامة التجارية كما عرفتها منظمة الويبو هي: “إشارة تميز سلع

أو خدمات شركة عن سلع أو خدمات سائر الشركات“،

وهذا التعريف جاء مختصراً حيث إنه

لم يحدد مم تتكون هذه الإشارة وما عناصرها.

ونلاحظ بأن تعريف جميع التشريعات متشابهة الى حد ما حيث إنها

جميعها لم تقتصر في تعريفها للعلامة التجارية على السلع والمنتجات، بل شملت

الخدمات أيضاً وبهذا فقد أخذت التشريعات بالمفهوم الواسع للعلامة التجارية.

تسجيل العلامة التجارية

أولا:

التسجيل المحلي

أ-الشروط الموضوعية

وهي الشروط التي تتعلق بذات العلامة التجارية من حيث

شكلها ومضمونها ونوجزها كالتالي:

1-

أن تكون العلامة التجارية مميزة.

2-

حداثة العلامة التجارية.

3-

أن تكون العلامة التجارية مشروعة.

ب- الشروط الشكلية

والشروط الشكلية

هي الشروط المتعلقة بمن له الحق في طلب تسجيل العلامة التجارية وآلية التسجيل

نذكرها على النحو التالي:

1-

صاحب الحق في التسجيل:

أشارت المادة (4) من القانون المذكور إلى أنه لكل شخص

طبيعي أو اعتباري الحق بالتقدم للجهة المختصة بالتسجيل لطلب تسجيل علامة تجارية

وأن يكتسب ما يترتب على ذلك من حقوق وفقاً لأحكام هذا القانون، على أن يكون هذا

الشخص من مواطني مملكة البحرين أو من الأجانب الذين ينتمون إلى أي من البلدان

الأعضاء في اتحاد باريس أو إلى أي من البلدان التي يتمتع مواطنوها بالمعاملة الوطنية

بموجب أي من الإتفاقيات الثنائية أو الدولية المعمول بها في المملكة أو إذا كان

لدى هذا الشخص في إقليم ذلك البلد منشأة صناعية أو تجارية حقيقة و فعالة. ولم يحدد

القانون أي شروط بالنسبة للأشخاص الذين لهم الحق بطلب تسجيل علامة تجارية عدا ما

سبق، وحسناً فعل المشرع لكي يتيح لكل من له مصلحة في التسجيل إمكانية ذلك دون أن

يكون هناك أي عائق يقف ضد مصلحته في تسجيل علامته التجارية.

2-

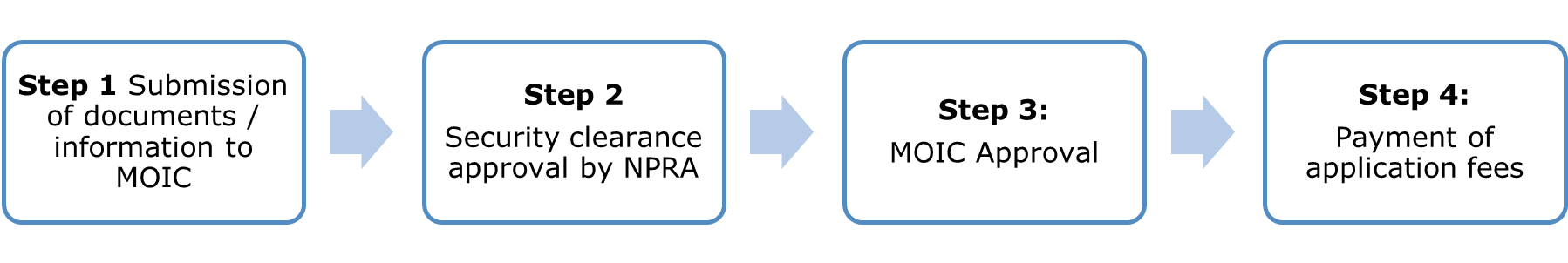

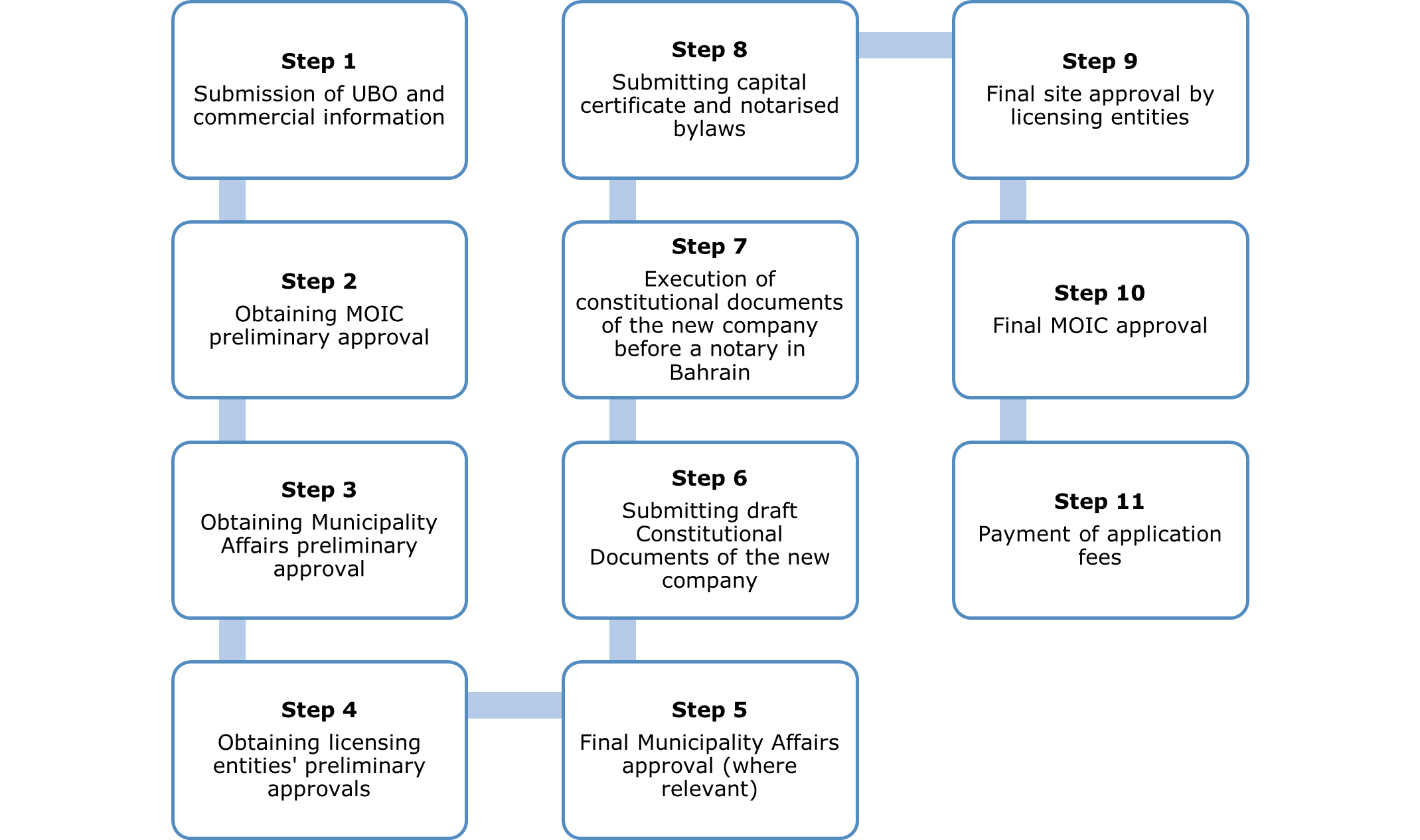

آلية التسجيل:

يقدم طلب تسجيل

العلامة التجارية للجهة المختصة التي تقوم بالآتي:

1-تدقيق الطلب للتحقق من استيفاء العلامة التجارية للشروط

المطلوبة والبت فيه.

2-في حال قبول الطلب يتم الإعلان قبل التسجيل عن ذلك في

الميعاد وبالكيفية التي تحددها اللائحة التنفيذية، ويجوز لكل ذي شأن الإعتراض على

ذلك كتابة لدى الجهة المختصة بالتسجيل.

3-تسجيل العلامة التجارية في سجل يسمى سجل العلامات

التجارية وينسحب أثر التسجيل الى تاريخ تقديم الطلب، أي أن مقدم الطلب يعتبر

مالكاً من تاريخ تقديم الطلب.

ثانياً: التسجيل الدولي

عند تسجيل العلامة التجارية في أحد الدول الأعضاء في

الإتحاد الدولي لحماية حقوق الملكية الصناعية والتي انضمت له مملكة البحرين في عام

1995، يستطيع مالك هذه العلامة تسجيلها دولياً حسب ما نظمته إتفاقية مدريد بهذا

الشأن، وذلك أن تودع العلامة في المكتب الدولي ويترتب على هذا التسجيل حماية

العلامة في جميع دول الإتحاد. إلى جانب حصولها على الإمتيازات التابعة لهذا

التسجيل مثل حق الأولوية عند تقديم الطلب بغض النظر عن الدولة التي قدم فيها،

وكذلك التمتع بحماية مستقلة عن الحماية الوطنية بعد مرور مدة معينة. ومدة الحماية

التي يمنحها التسجيل الدولي للعلامة عشرين سنة بغض النظر عن الحماية الوطنية.

طرق حماية العلامة

التجارية

أولاً: الحماية الوطنية

تنقسم الحماية الوطنية في قانون العلامات التجارية

المذكور إلى وسائل إجرائية ووسائل موضوعية كما يلي:

1-

الوسائل الإجرائية

والمقصود بها الإجراءات التي يتخذها صاحب العلامة

التجارية في حال قيام أي تعدي على علامته التجارية وتنقسم بدورها إلى إجراءين:

أ-

وقف الإفراج الجمركي: أشارت المادة (43) من قانون

العلامات التجارية المذكور إلى أنه يجوز لصاحب الحق تقديم طلب كتابي إلى الجهة

المختصة بوقف الإفراج الجمركي، إذا كانت لديه أسباب مسوغة تحمله على الاعتقاد باستيراد

سلع تحمل علامة تجارية مقلدة أو مزورة لعلامته التجارية المسجلة على نحو يؤدي إلى

إحداث لبس أو خلط لدى جمهور المستهلكين.

ب- الإجراءات التحفظية: من خلال المادة (45) في القانون المذكور يستطيع صاحب

الحق عند التعدي أو للوقاية من تعد وشيك على علامته التجارية أن يستصدر أمراً على

عريضة من رئيس المحكمة المختصة بأصل النزاع لإتخاذ إجراء أو أكثر من الإجراءات

التحفظية على السلع محل التعدي.

2-

الوسائل

الموضوعية

وتندرج تحت الوسائل الموضوعية في

تحقيق الحماية، الحماية المدنية والحماية الجنائية:

i. الحماية المدنية

يقصد بالحماية المدنية للعلامة التجارية هي الحماية

المقررة بجميع الحقوق أياً كان نوعها. فبمقتضى هذه الحماية يستطيع صاحب الحق رفع

دعوى المسؤولية المدنية استناداً للقواعد العامة، ومن هذا المنطلق يستطيع صاحب

العلامة التجارية وكل ذي شأن إقامة دعوى عن الضرر الذي يلحق به نتيجة تقليد أو

تزوير العلامة التجارية أو استخدامها دون ترخيص أو المساس بقيمتها، و أيضاً يمكن

حماية العلامة التجارية استناداً الى المسؤولية التعاقدية و ذلك عن طريق رفع مالك

العلامة التجارية دعوى المسؤولية العقدية في مواجهة المتعاقد عند اخلاله بالتزاماته

العقدية.

إلى جانب ذلك يمكن حماية العلامة التجارية أيضاً عن طريق

دعوى المنافسة غير المشروعة. ومفاد هذه الدعوى أنه لمالك العلامة التجارية إقامة دعوى

المنافسة غير المشروعة عن أي فعل يؤدي إلى الإضرار بعلامته التجارية وإحداث اللبس

بين جمهور المستهلكين حول هذه العلامة مما يؤدي بالنتيجة إلى إضعاف ثقة جمهور

المستهلكين بهذه العلامة وعزوفهم عنها، ومن أمثلة هذا الفعل تقليد أو

تزوير العلامات التجارية.

ii.الحماية الجنائية:

تضمنت المادة (47) من القانون المذكور الأفعال التي تمثل

جرائم تقع على العلامة التجارية بما يحقق المسؤولية الجنائية التي يتجلى على أثرها

العقاب وذلك تطبيقاً لقاعدة (لا جريمة ولا عقوبة إلا بنص) وسنقتصر هنا على ذكر

الأفعال التي تمثل الجرائم والعقوبات المقررة عليها والتدابير الجزائية الأخرى

التي نصت عليها المادة المذكورة:

·

تزوير علامة مسجلة أو تقليدها، أو استعمال أية علامة

مزورة أو مقلدة مع علمه بذلك.

· وضع دون وجه حق وبسوء قصد على

سلعة أو استعمال فيما يتعلق بالخدمات علامة مسجلة مملوكة للغير.

· بيع، أو عرض للبيع، أو الحيازة

بقصد البيع، أو استيراد او تصدير سلع عليها علامة مزورة أو مقلدة أو تحمل دون وجه

حق علامة مسجلة، مع العلم بذلك.

· تقديم أو عرض خدمات تميزها علامة

تجارية مزورة أو مقلدة، أو استعمال في أي من ذلك دون وجه حق علامة مسجلة مع العلم

بذلك.

· استعمال بسوء نية علامة غير

مسجلة في الحالات التي يكون فيها استعمال العلامة غير مشروع نتيجة مخالفة النظام

العام.

· تداول بطاقات، أو أوراق، أو أغلفة

مزورة، أو مقلدة مع العلم بذلك، تستعمل أو مصممة لأن تستعمل في التعدي على أي من

الحقوق المقررة بموجب أحكام قانون العلامات التجارية المذكور، حتى وإن لم يقع

التعدي على أي من تلك الحقوق.

ويعاقب على كل ما سبق بالحبس مدة لا تقل عن ثلاثة أشهر

ولا تزيد على سنة واحدة، وبغرامة لا تقل عن خمسمائة دينار ولا تجاوز أربعة آلاف

دينار أو بإحدى هاتين العقوبتين. وتضاعف العقوبة بحديها في حال العود مع إغلاق

المحل التجاري أو المشروع أو وقف النشاط بحسب الأحوال لمدة لا تقل عن خمسة عشر

يوماً ولا تزيد على ستة أشهر.

وللمحكمة إصدار أمر بضبط السلع

التي يشتبه بأنها مقلدة وغيرها من المواد ذات الصلة. وعند ثبوت التعدي تقضي

المحكمة بمصادرة وإتلاف كافة السلع المقلدة على نفقة المحكوم عليه ودون أي تعويض

له من أي نوع، أو التخلص من هذه السلع خارج القنوات التجارية إذا ترتب على الإتلاف

ضرر غير معقول بالصحة العامة أو البيئة.

كما يمكن للمتضرر من استعمال او تزوير علامته التجارية

رفع دعوى مدنية بالتعويض عن الضرر الذي تعرض له جراء ذلك.

انتهاء المدة المحددة للحماية

نصت المادة (17) من القانون المذكور على أن مدة الحماية

للعلامة عشر سنوات من تاريخ تقديم طلب التسجيل في المملكة وتنتهي الحماية بانتهاء

هذه المدة. وأجاز المشرع في المادة نفسها لمالك العلامة أن يطلب تجديد مدة الحماية

في السنة الأخيرة لهذه الحماية كما أجاز في ذات المادة أن يتم تجديد المدة أكثر

مرة واحدة وبدون أي فحص جديد، وحسناً فعل المشرع حين أجاز التجديد أكثر من مرة ففي

ذلك حماية أكثر للعلامة التجارية واستمرارية لوجود المشروع أو المحل الذي يرتكز

عليها، وعلى الجهة المختصة أن تخطر المالك أو من ينيب عنه قبل ستة أشهر من انقضاء

مدة الحماية بموعد انتهاء هذه المدة بالنموذج التي اعدته لذلك. فإذا انقضت مدة ستة

أشهر بعد انتهاء مدة الحماية دون أن يطلب مالك العلامة تجديدها تشطب الجهة المختصة

هذه العلامة من السجل. إلا انه لا يجوز إعادة تسجيلها لصالح الغير عن ذات السلع أو

الخدمات أو عن سلع أو خدمات مماثلة أو مشابهة إلا بعد مضي ثلاث سنوات من تاريخ

الشطب وذلك وفقاً للمادة (22) من ذات القانون.

ثانياً: الحماية الدولية

برزت فكرة وضع الإتفاقيات

الدولية لحماية الملكية الصناعية بشكل عام بما فيها العلامة التجارية بعد التطور

الصناعي والتجاري على مستوى العالم ككل وانتشار وسائل المواصلات والإتصالات مما

سهل عملية نقل المنتجات والبضائع والخدمات من بلد الى آخر، مما حدا بالدول للانضمام

الى الاتفاقيات الدولية والمعاهدات لحماية العلامات التجارية من ظاهرة الاعتداء

عليها. وبذلك تحول نطاق حماية العلامة التجارية الى نطاق إقليمي ودولي.

أ- الحماية الدولية للعلامة

التجارية وفقاً لأحكام اتفاقية باريس لحماية الملكية الصناعية لعام (1883) Paris Convention for the Protection of Industrial

Property

وقد تضمنت معاهدة باريس مجموعة من المبادئ والحقوق التي

تعتبر ضماناً لتوفير الحماية اللازمة للعلامة التجارية بين دول الإتحاد وهي:

1. مبدأ المعاملة الوطنية لرعايا

دول الإتحاد.

2. مبدأ الأسبقية.

3. مبدأ قبول تسجيل جميع العلامات

الأجنبية المسجلة في بلدها الأصلي.

4. مبدأ استقلال العلامات التجارية.

5. –مبدأ الدولية.

ب- الحماية الدولية للعلامة التجارية وفقاً لأحكام

اتفاقية الجوانب المتصلة بالتجارة من حقوق الملكية الفكرية (تريبس) لعام

1994 (TRIPS Agreement)

أقرت اتفاقية (تريبس) مبدأين يتوجب على الدول الأعضاء

الإلتزام بهما وهما مبدأ المعاملة الوطنية ومبدأ المعاملة الخاصة بحق الدولة

الأولى بالرعاية بحيث تلتزم الدول الأعضاء بتنفيذ أحكام هذه الإتفاقية ولهذه الدول

الحرية في طريقة تنفيذ أحكام هذه الإتفاقية في إطار تشريعاتها الداخلية.

وتضمنت اتفاقية (تريبس) كذلك مراعاة ما ورد في إتفاقية

باريس فيما يتعلق بحماية العلامة التجارية المشهورة فيجب على أي من دول الأعضاء

رفض تسجيل أي علامة تجارية تتعارض مع علامة تجارية مشهورة وكذلك شطب تسجيل أي

علامة متعارضة مع علامة مشهورة.

الخلاصة:

يلاحظ مما سبق أن المشرع البحريني قد أولى العلامة

التجارية اهتماماً كبيراً وأحاطها بالكثير من وسائل الحماية نظراً لأهميتها، وهذه

الحماية هي ثمرة التطور التشريعي في مملكة البحرين نتيجة للتطور الاقتصادي والاجتماعي.

وقد أغدق المشرع البحريني العلامة

التجارية بالعديد من النصوص القانونية في سبيل حمايتها، والملاحظ بأن المصلحة التي

ابتغاها المشرع من حماية العلامة التجارية تشمل كلاً من صاحب العلامة التجارية

والمستهلك. فلا يجوز المنازعة في ملكية العلامة التجارية بعد خمس سنوات من تسجيلها

مالم يكن هناك نزاع قضائي بشأنها ولمن كان أسبق في استعمالها الحق في شطب تسجيل

هذه العلامة. كما أن الحماية الوطنية للعلامة التجارية تضمنت العديد من الوسائل

التي يمكن أن يتخذها مالك العلامة التجارية مثل الإفراج الجمركي والإجراءات

التحفظية على السلع التي تحمل علامة تجارية مزورة أو مقلدة وبذلك يضمن مالك

العلامة التجارية عدم حدوث لبس بشأن علامته التجارية وعدم تضليل جمهور المستهلكين

وكذلك تستطيع الجهات المختصة من تلقاء نفسها اتخاذ هذه الإجراءات عند اشتباهها

بوجود سلع ذات علامة تجارية مزورة أو مقلدة مما يوفر مزيداً من الطمأنينة والحماية

لمالك العلامة التجارية الأصلية. وجعل المشرع البحريني من التسجيل شرطاً لسبغ

الحماية الجزائية على العلامة التجارية حيث إنه إذا لم تكن العلامة مسجلة لا مجال

حينها من شمول العلامة التجارية بالحماية الجنائية.

أما بالنسبة للحماية الدولية فإن

الإتفاقيات تضمنت مبادئ عامة تسير عليها الدول المصدقة وجاءت خالية من أي جزاءات،

ذلك بأن لكل دولة الحق في تحديد الجزاءات المناسبة للجرائم التي تقع على العلامة

التجارية في إقليمها، والجدير بالذكر ان هذه الإتفاقيات تعتبر كدستور دولي على

الدول الأعضاء يتوجب عدم مخالفتها عند تشريعها لقوانينها المحلية.